民間の保険に入っていると、税金が安くなるって聞いたけどホント?

わたしにも適用されるのか知りたい

特定の民間保険に加入している方は、確定申告や年末調整のタイミングで申請すれば生命保険料控除が適用されます。

生命保険料控除は、支払った保険料の一部を所得から差し引き、税負担を軽減する制度です。

そこで今回は、生命保険料控除の概要をわかりやすくお伝えします。

本記事の内容

- 生命保険料控除の概要

- 新制度と旧制度の違い

- 生命保険料控除の計算方法

- 生命保険料控除の申請方法

民間保険に加入している方や、節税したいとお考えの方は、ぜひ参考にしてください。

もくじ

生命保険料控除とは

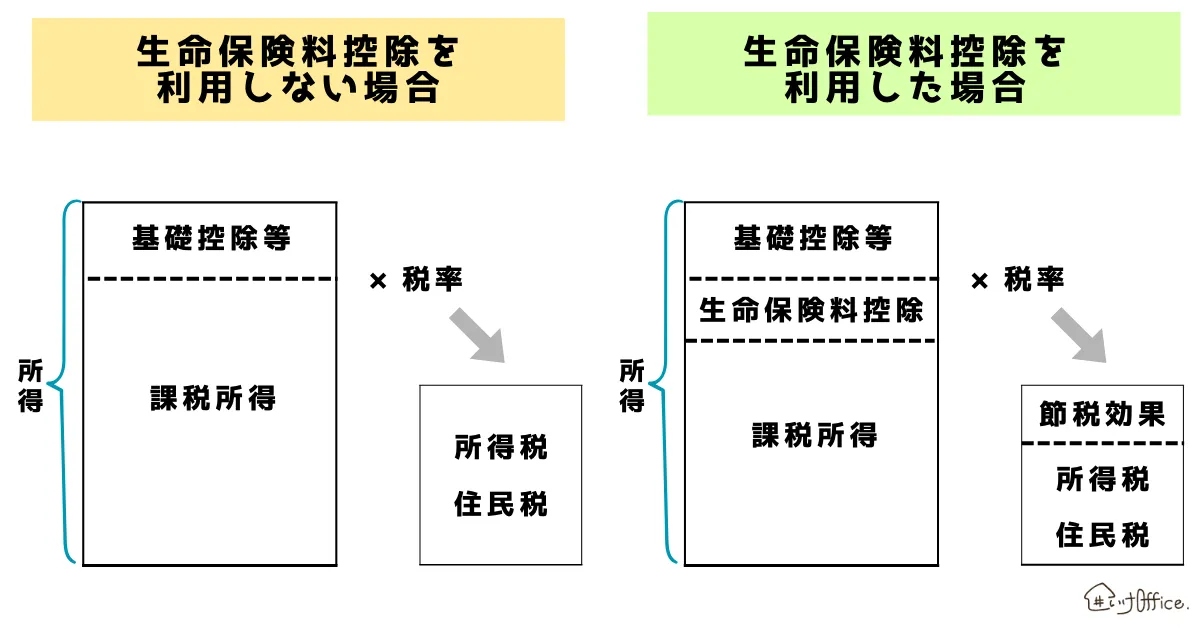

生命保険料控除とは、1月1日〜12月31日のあいだに支払った生命保険料のうち、一定額を保険契約者の所得から差し引ける制度のことです。

下図の仕組みで課税所得が減り、所得税や住民税の負担が軽減されます。

生命保険料控除が適用される保険は、終身保険や定期保険、医療保険や個人年金保険など、多岐にわたります。

ただし保障内容に規定があり、それを満たしたものでなければなりません。

また、上記の保険に加入しているからといって自動的に適用されるわけではなく、確定申告か年末調整での手続きが必要です。

生命保険料控除の対象者は、所得税と住民税を納める義務があり、特定の保険の保険料を支払っている方です

生命保険料控除の新制度と旧制度

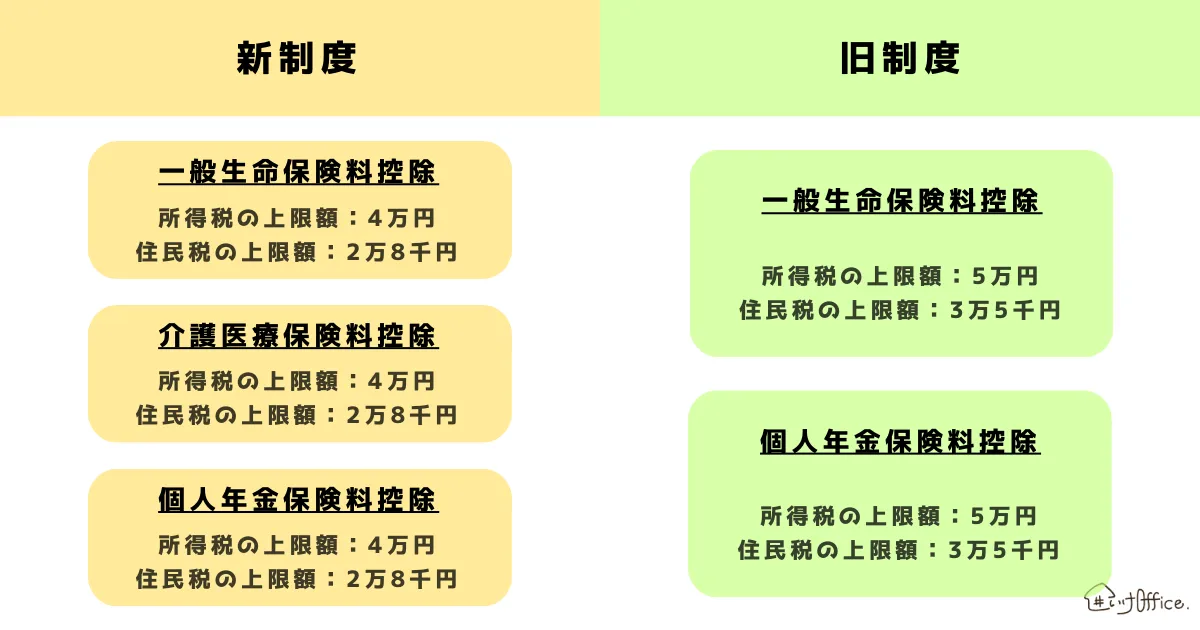

生命保険料控除は、保険を契約した時期によって新制度と旧制度に分類されており、対象となる保険や控除額の上限が異なります。

新制度と旧制度の契約時期

新制度:2012年1月1日以降に締結した保険契約

旧制度:2011年12月31日以前に締結した保険契約

新制度の介護医療保険料控除の対象となる保険は、旧制度では一般生命保険料控除に含まれています。

また新旧両制度の契約がある場合、新制度と旧制度でそれぞれ計算し、その合計額から控除額を算出することも可能です。

保険の更新や転換、特約を付加すると、保険の加入日ではなく、それを実施した時期で判断されます。

生命保険料控除の種類

生命保険料控除(新制度)は以下の3つに区分され、契約した保険の保障内容によって分類されます。

| 控除の区分 | 保障内容 | 主な保険 |

|---|---|---|

| 一般生命保険料控除 | 生存または死亡に基因して一定額の保険金、その他給付金を支払うことを約する部分に係る保険料 | 終身保険 定期保険 収入保障保険 学資保険など |

| 介護医療保険料控除 | 入院・通院等にともなう給付部分に係る保険料 | 医療保険 がん保険 介護保険など |

| 個人年金保険料控除 | 個人年金保険料税制適格特約の付加された個人年金保険契約等に係る保険料 | 個人年金保険(税制適格特約有り) |

参照元:公益財団法人生命保険文化センター 税金に関するQ&A

生命保険料控除の区分ごとに、その詳細を見ていきましょう。

一般生命保険料控除

一般生命保険料控除の対象は、生存または死亡に基因して一定額の保険金や給付金が支払われる保険です。

終身保険や定期保険、収入保障保険、学資保険などが該当します。

なお一般生命保険料控除の対象となるには、その契約の保険金受取人が保険契約者(保険料負担者)か配偶者、その他の親族(6親等以内の血族、3親等以内の姻族)であることが必要です。

介護医療保険料控除

介護医療保険料控除は、入院・通院などにともなう給付に係る保険が該当します。

主に医療保険やがん保険、介護保険が対象です。

一般生命保険料控除と同様、保険金の受取人が保険契約者か配偶者、6親等以内の血族、3親等以内の姻族でなければ適用されません。

個人年金保険料控除

個人年金保険料控除は、以下の要件をすべて満たし、個人年金保険料税制適格特約を付加した個人年金保険が対象となります。

個人年金保険料控除の要件

- 年金の受取人は、保険料もしくは掛金の支払いをする者、またはその配偶者となっている契約であること

- 保険料等は、年金の支払いを受けるまでに10年以上の期間にわたって、定期に支払う契約であること

- 年金の支払いは、年金受取人の年齢が原則として満60歳になってから支払うとされている10年以上の定期または終身の年金であること

これらの要件を満たさない個人年金保険や変額個人年金は、一般生命保険料控除に該当します。

個人年金保険料税制適格特約は、上記の3つの要件をすべて満たしていれば無料で付加できます

生命保険料控除の計算方法

生命保険料控除の控除額を算出するにあたって、以下の3パターンで計算方法が異なります。

生命保険料控除の計算方法の区分

- 新制度のみの計算方法

- 旧制度のみの計算方法

- 新制度と旧制度の両方を対象とする計算方法

各パターンごとに、計算方法と控除額を解説します。

計算に使用する支払保険料等は、その年に支払った保険料から、その年に受けた余剰金や割戻金を差し引いた金額を指します

控除額を算出する際に必要な数字なので、前もって押さえておきましょう

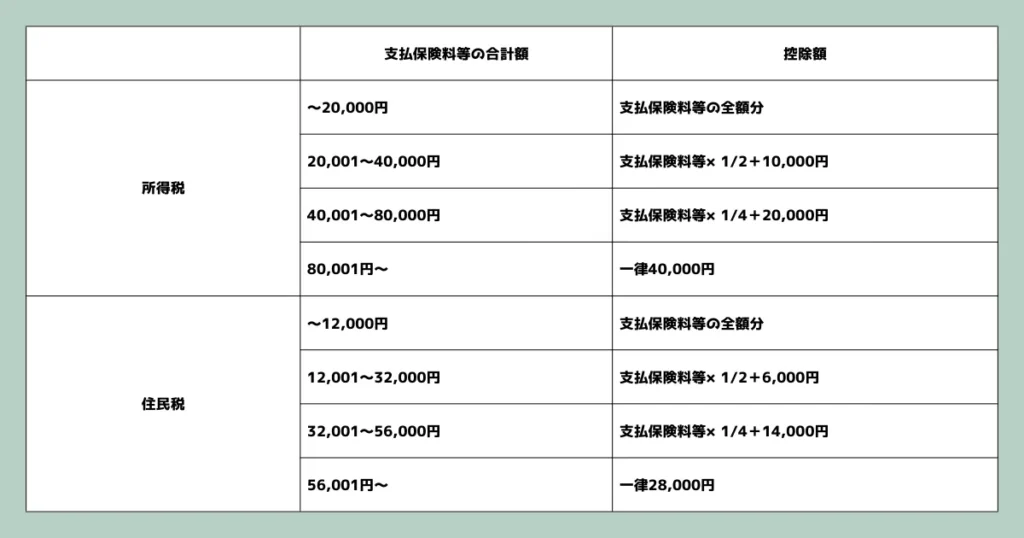

新制度のみの計算方法

新制度に基づく保険料の控除額は、次の速算表に当てはめて算出します。

年間の支払保険料等が4万円だとすると、控除額は所得税30,000円(40,000円×1/4+20,000円)、住民税24,000円(40,000円×1/4+14,000円)となります。

なお、控除には上限額が設けられており、1区分ごとに所得税40,000円、住民税28,000円までです。

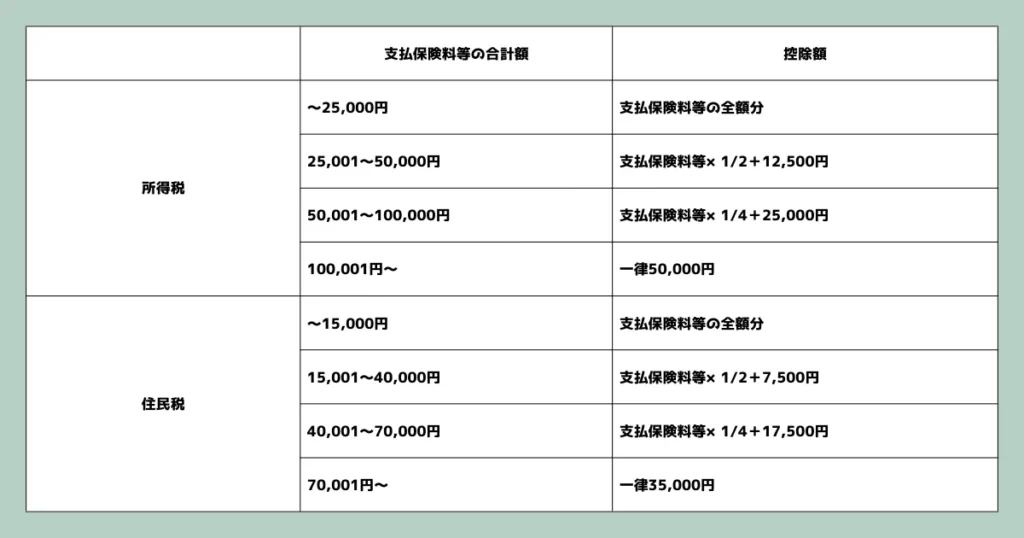

旧制度のみの計算方法

つづいて、旧制度の速算表です。

先ほどと同じように、年間の支払保険料等が40,000円のケースを想定してみましょう。

このときの控除額は、所得税32,500円(40,000円×1/2+12,500円)、住民税27,500円(40,000円×1/2+7,500円)となります。

また旧制度の上限額は、所得税50,000円、住民税35,000円です。

一般生命保険料控除と個人年金保険料控除の両方を受けるのであれば、2つ合わせて所得税100,000円、住民税70,000円が控除額の最大値です。

新制度と旧制度の両方を対象とする計算方法

新制度と旧制度の両方を支払っている場合、以下の3つから控除額のもっとも大きい計算方法を選べます。

計算方法の選択肢

- 新制度だけの控除額

- 旧制度だけの控除額

- 両制度で計算した控除額の合計値

ここで、新制度の生命保険料4万円、旧制度の生命保険料を10万円支払っている方を事例に挙げ、試算してみましょう。

なお、本年中にその他の保険料は支払っていないこととします。

3つの式に応じて計算すると、各控除額は以下のようになります。

| 税金の種類 | 新制度だけの控除額 | 旧制度だけの控除額 | 両制度で計算した控除額の合計 |

|---|---|---|---|

| 所得税 | 30,000円 (40,000円×1/2+10,000円) | 50,000円 (100,000円×1/4+25,000円) | 40,000円 (①+②=80,000円 ※上限値) |

| 住民税 | 24,000円 (40,000円×1/4+14,000円) | 35,000円 (※上限値) | 28,000円 (①+②=59,000円 ※上限値) |

試算結果を見れば、控除額がもっとも大きい②(旧制度のみ)の計算式が最良の選択肢となるわけです。

なお、双方を合算して計算する場合、控除の上限額は新制度のものが採用されます。

所得税控除でいえば、新制度40,000円、旧制度50,000円です。

参照元:国税庁 旧生命保険料と新生命保険料の支払がある場合の保険料控除額

生命保険料控除を受ける手続きの流れ

生命保険料控除を受けるには、所定の手続きが必要です。

主に自営業者やフリーランスの方は確定申告、サラリーマンや公務員の方は年末調整のときに申告しなければなりません。

ここでは確定申告と年末調整、それぞれの手続きの流れを説明します。

確定申告

確定申告で生命保険料控除を申請する場合、以下の流れで手続きを進めます。

確定申告の申請手続き

- 加入している保険会社から生命保険料控除証明書を受け取る

- 確定申告書に必要事項を記入する

- 確定申告書に生命保険料控除証明書を添付して所轄税務署に提出する

生命保険料控除証明書は、一般的に10月〜11月頃を目途に保険会社から発行されます。

11月下旬頃になっても届かなければ、契約している保険会社に問い合わせてみましょう。

生命保険料控除証明書を紛失した場合、保険会社に問い合わせれば再発行が可能です

年末調整

サラリーマンや公務員など、一般的な給与所得者は勤務先の年末調整に際して生命保険料控除の申請を行います。

年末調整の申請手続き

- 加入している保険会社から生命保険料控除証明書を受け取る

- 給与所得者の保険料控除申告書に、必要事項を記入する

- 給与所得者の保険料控除申告書に生命保険料控除証明書を添付して勤務先に提出する

万が一、年末調整の提出期限までに申請が間に合わない場合、確定申告をすれば生命保険料控除が適用されます。

年間所得が2,000万円を超える、2か所以上から給与を受け取っているなど、特定の条件に該当する方はサラリーマンであっても確定申告しなければなりません。

まとめ

今回は、生命保険料控除の概要をお伝えしました。

本記事の内容

- 生命保険料控除の概要

- 新制度と旧制度の違い

- 生命保険料控除の計算方法

- 生命保険料控除の申請方法

生命保険料控除は、1年間で支払った保険料のうち一定額を所得から差引き、所得税と住民税の負担を軽減する制度です。

保険の種類や契約した時期に応じて区分しなければならず、「わかりにくい」「難しい」と感じる方もいらっしゃるでしょう。

しかし実際は、計算方法や手続きもシンプルであり、民間の保険に加入している方なら活用しない手はありません。

しっかりと仕組みを理解し、生命保険料控除を使って節税に取り組んでみてください。