「NISAはデメリットしかない」って言っている人がいました

NISAってお得な制度のはずだけど、危ない要素もあるのかな?

損はしたくないよ……

近頃話題のNISAですが、SNSでは「NISAなんてデメリットしかない」といった意見も見られます。

投資の知識がない方からすると「NISAってお得なの?それとも危険なの?」と気になるのではないでしょうか。

そこで本記事では、「NISAにはデメリットしかない」と言われる理由とともに、損しないために覚えておくべきポイントを解説します。

本記事の内容

- NISAの概要

- 「NISAにはデメリットしかない」と言われる理由

- NISAで失敗しないためのポイント

- NISAにおすすめの証券会社

投資に興味があり、NISAを始めようか悩んでいる方は、ぜひ最後までご覧ください。

もくじ

そもそもNISAとは

まずは、NISA制度の概要をさらっとおさらいしておきましょう。

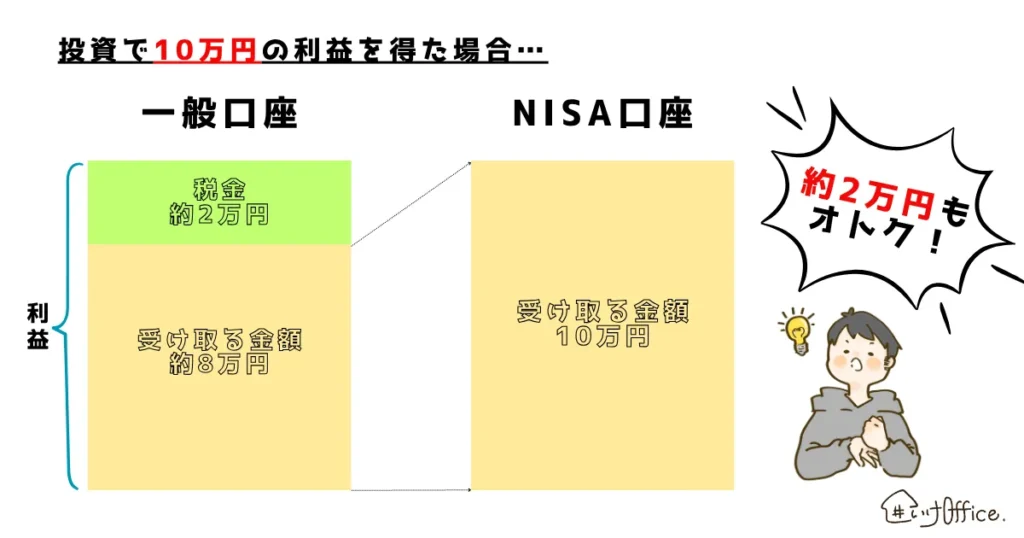

NISA(ニーサ)とは、投資で得た利益に対して税金が課されない、政府が定めた税制優遇制度のことです。

通常、投資で得た利益には20.315%の税金がかかります。

10万円の利益を得た場合、2万円程度の税金を納めるわけです。

ところがNISAを用いることで、上限額の範囲内でその納税義務が免除されます。

NISA制度の概要は、以下をご覧ください。

利益の最大化を図るなら、NISAを活用しない手はないように思われますが、なぜ「NISAにはデメリットしかない」と言われるのでしょうか。

次項で、その理由を詳しく見ていきます。

「NISAにはデメリットしかない」と言われる理由

「NISAにはデメリットしかない」と言われる主な理由は、以下の4つです。

NISAのデメリット

- 元本を失うリスクがある

- 投資対象が制限されている

- 年間投資額に上限がある

- 損益通算ができない

一つずつ、順番に確認していきましょう。

理由①元本割れのリスクがある

お得な制度といわれるNISAですが、あくまで投資であり、元本が保証されるわけではありません。

市況次第では購入した株式や投資信託の価格が下落し、元本割れする可能性もあります。

これは極端な例ですが、貯金や生活費など、手持ちのお金をすべて投資に回したあと、大暴落が起きたとします。

その結果、購入した金融資産の価値がなくなり、日常生活を維持できなくなるケースもあるのです。

NISAを活用するにしても、まずは最低限の投資の知識を身につけ、ご自身のリスク許容度の範囲内で行うことが肝心です。

理由②投資対象が制限されている

NISAで購入できる金融商品は、特定の基準を満たしたものに限られます。

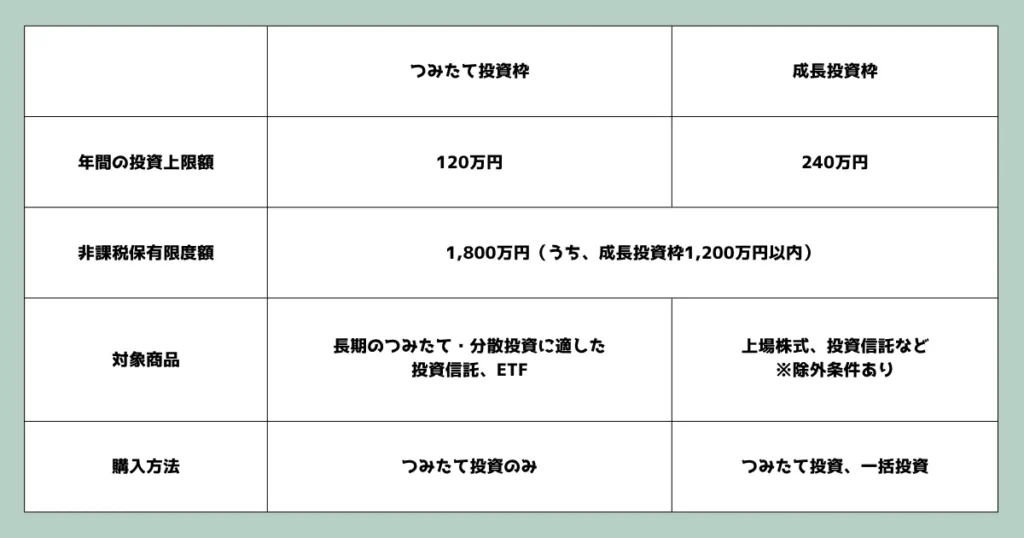

また、“つみたて投資枠”と“成長投資枠”の2枠が設けられており、各々で対象商品や基準が異なります。

| 分類 | 基準 | 対象商品 |

|---|---|---|

| つみたて投資枠 | ・信託期間が20年以上ある毎月分配型ではない ・販売手数料は0%信託報酬は低水準である ・インデックス運用の投資信託は金融庁が指定したもの ・アクティブ運用の投資信託は継続して投資家に支持・選択されるもの | ・上場廃止になることが決まっていない ・上場廃止基準に該当するおそれがない ・信託期間が20年以上ある ・ヘッジ目的以外でデリバティブ取引を利用していない ・毎月分配型ではない |

| 成長投資枠 | ・投資信託 ・ETF | ・上場株式 ・投資信託 ・ETF ・REIT(不動産投資信託) |

各基準に該当しない暗号資産(仮想通貨)やFXは、NISAの対象外です。

そのため、NISAでは購入したい金融商品が買えないケースも起こりえます。

とはいえ、相当数の金融商品が買えるのも事実なので、投資初心者であれば不満に感じることはほぼないでしょう。

理由③年間投資額に上限がある

NISAには、投資の上限額が定められています。

つみたて投資枠と成長投資枠、また購入できる総額(非課税保有限度額)の上限は以下の通りです。

| 分類 | 年間投資上限額 | 非課税保有限度額 |

|---|---|---|

| つみたて投資枠 | 120万円 | 1,800万円 ※成長投資枠は1,200万円まで |

| 成長投資枠 | 240万円 |

つみたて投資枠と成長投資枠をフル活用すれば、1年間で最大360万円まで購入可能です。

また、NISA口座で購入した金融商品の購入金額が総額1,800万円を超えない限り、非課税が適用されます。

NISAの上限は決して小さい額ではありませんが、手元にそれ以上の資金があり、一括投資したい方からすると物足りなく感じるかもしれません。

仮に「1年間で500万円を一括投資したい」と考えたとしても、NISAを使うなら少なくとも2年に分割して投資する必要があります。

理由④損益通算・繰越控除ができない

NISAの難点として、特定口座や一般口座との“損益通算”ができないことが挙げられます。

損益通算とは、複数の口座で生じた利益と損失を相殺し、税負担を軽減する仕組みのことです。

また、損益通算してもなお損失が残る場合、控除しきれなかった分を最大3年間にわたって相殺できる“繰越控除”という制度もありますが、こちらも利用できません。

NISAには非課税という特別なメリットがあるため、損益通算や繰越控除といった救済措置が適用されないのは仕方のないことです。

デメリットだけではない!NISAのメリット

ここまで「NISAのデメリット」と言われる特徴をご紹介してきました。

しかし、これらを踏まえてもなお、投資するならNISAは活用すべき制度だといえます。

では改めて、NISAで得られるメリットを見てみましょう。

NISAのメリット

- 期限に限りなく非課税になる

- 利益が出ても確定申告が必要ない

- 必要に応じて売却できる

2024年に制度改正が行われてから、NISAの非課税期間が無期限になりました。

NISAは以前にも増して長期的な運用が可能になり、より複利効果を得やすくなったのです。(複利については後述します)

また、利益を得ても課税されないため、確定申告も必要ありません。

iDeCo(個人型確定拠出年金)のように「60歳まで引き出せない」といった制限もないため、必要に応じた現金化も可能です。

デメリットとメリットを比べてみても、投資するならNISAを使わない手はないでしょう。

NISA(投資)で失敗を避けるためのポイント

前述しましたが、NISAは投資である以上、損をするリスクは避けられません。

しかし、失敗する可能性を抑える方法はいくつかあります。

NISA(投資)で失敗を避けるためのポイント

- 分散的に投資する

- 長期的に運用する

- 余剰資金で投資する

- ネット証券を活用する

投資に必勝法はありませんが、これらの方法にならうことで損するリスクをぐんと抑えられます。

ポイント①分散的に投資する

投資のリスクを低減させるポイントは、資産の種類を分散させることです。

もし一つの銘柄に集中投資すれば、資産価値の下落に際してその影響をまともに受けてしまいます。

しかし、複数の銘柄を分散的に購入することで、必然的に下落時のダメージが分散されるのです。

この現象は、卵の入ったかごに例えられます

一つのかごにすべての卵を入れていた場合、かごを落とせばすべての卵が割れてしまいます

しかし、あらかじめ卵を複数のかごに分けておけば、もしかごを一つ落としても卵が全損することはありません

資産を購入する際は、“株式と債券”、“日本株と外国株”といった具合に、値動きが異なる資産や銘柄を組み合わせるのがセオリーとされています。

ポイント②長期的に運用する

投資を始めるなら、数十年と長期的に取り組むことをおすすめします。

長期的な投資を勧める理由は、複利効果を活かせる点にあります。

複利とは、元本にくわえ利子にも利子がつき、雪だるま式に資産が増えていく現象のことです。

運用期間が長くなるほど複利が効きやすくなり、資産は加速度的に増えていきます。

一方、短期的に売買を繰り返す“短期投資”という手法もありますが、非常に難易度が高く、知識と経験のあるプロでも負けるケースは珍しくありません。

NISAなら非課税・無期限で運用できるので、複利を活かさない手はありません。

何十年とじっくり時間をかけて積み立て投資を続ければ、複利の力で資産の最大化が図れます。

ポイント③余剰資金で投資する

NISAを使えば非課税になるとはいえ、投資は余剰資金の範囲内で行うことが肝心です。

元本割れのリスクがある以上、生活の維持に必要な生活防衛資金は別にしておくべきでしょう。

投資の世界には「命金には手をつけるな」という格言があります。

仮に生活防衛資金を投資に回したとして、暴落に巻き込まれれば日常生活への影響は計り知れません。

資産価値の減少を目の当たりにして、心身に支障をきたす方もいらっしゃいます。

資産が増えるのは嬉しいことですが、無理は禁物です。

投資は失っても許容できる範囲の金額で、ゆとりをもって取り組みましょう。

ポイント④ネット証券を活用する

NISA口座は、1人1口座しか開設できないため、どの金融機関を選ぶかも重要なポイントです。

銀行や証券会社などさまざまな金融機関で開設できますが、なかでもネット証券がおすすめです。(具体的な社名は後述します。)

ネット証券には、次のような強みがあります。

ネット証券のメリット

- 手数料が安い

- 取り扱い商品が多い

- Web上で手続きを完結させられる

ネット証券は、店舗を持たないため管理費や人件費がかからないぶん、手数料が安く設定されています。

NISAで買える金融商品には、ノーロードとよばれる購入手数料がかからないものも少なくありませんが、すべてではありません。

金融商品を購入するなら、少しでも手数料が安い金融機関を選ぶのが鉄則です。

また、取り扱い商品が豊富なことも、ネット証券の強みです。

NISAには金融商品の基準が設けられているものの、金融機関ごとに買える商品は異なります。

個別株の売買は銀行ではなく証券会社でなければできないので、ご注意ください。

また、ネット証券はその名からわかるように、インターネット上で手続きを完結させられます。

パソコンやスマートフォンの操作に抵抗がないなら、利便性はネット証券の一強と言っても差し支えないでしょう。

NISAでおすすめのネット証券

NISA口座を開設するなら、楽天銀行とSBI証券がおすすめです。

いずれも使い勝手の良い人気のネット証券であり、どちらを選んでも「失敗した」と感じることはないでしょう。

本項では、楽天証券とSBI証券の特徴をお伝えしますので、口座開設の際の参考にしてください。

①楽天証券

楽天証券はその名のとおり、楽天グループのネット証券会社です。

投資初心者からの人気が強く、2025年6月時点で「NISA口座数第1位」を獲得しています。

楽天証券の特徴

- 楽天ポイントが使える・貯まる

- 画面がシンプルでわかりやすい

- 投資情報が無料提供されている

楽天証券の強みは、なんといっても楽天ポイントや関連サービスに紐づいている点です。

お買い物で貯めた楽天ポイントを投資に回すこともできます。

楽天カードや楽天銀行などと連携させれば、取引に応じてポイントがもらえたり、ポイント倍率が上がったりします。

また、口座を開設すれば投資系オウンドメディア“トウシル”や“日経テレコン”の閲覧も可能です。

金融商品の取扱数も豊富なので、NISAを始める方にぴったりの証券会社といえます。

楽天証券をおすすめできる人の特徴

- 楽天グループのサービスを利用している人

- 楽天ポイントを貯めている人

②SBI証券

SBI証券は、楽天証券と双璧を成して人気のネット証券です。

2025年ネット証券会社オリコン顧客満足度ランキングにて、総合1位を獲得しています。

SBI証券の特徴

- 取り扱い商品が多い

- さまざまなポイントに対応している

- クレカ積立の還元率が高い

僅差ではありますが、SBI証券のほうが楽天証券より取り扱っている商品の数が多いです。

長期で投資に取り組みたい方なら、多少なりと商品数の多いSBI証券に軍配が上がります。

くわえて、5種類ものポイントに対応しています。

- Vポイント

- Pontaポイント

- dポイント

- JALのマイル

- PayPayポイント

これらのポイントを貯めている方であれば、現金を使わずに投資にチャレンジすることも可能です。

また、クレジットカードによる積み立て投資をするなら、SBI証券のほうがポイント還元率の恩恵を得られます。

楽天証券のポイント還元率は0.5〜1%、SBI証券は0.5〜5%と、それなりの差が生じています。

SBI証券をおすすめできる人の特徴

- 幅広い選択肢のなかから自分好みの投資商品を選びたい人

- 対応しているポイントを普段から活用している人

SBI証券の口座開設はこちらから

まとめ

今回は、NISAのメリット・デメリットについて解説しました。

本記事の内容

- NISAの概要

- 「NISAにはデメリットしかない」と言われる理由

- NISAで失敗しないためのポイント

- NISAにおすすめの証券会社

NISAは、投資で得た利益が非課税になる税制優遇制度です。

「元本割れのリスクがある」「損益通算ができない」といった理由から、デメリットのある制度だと言われることもあります。

NISAを使ったとはいえ、投資であることに変わりはありません。

当然リスクは避けられませんが、それを上回るメリットを得られます。

現状NISAを活用している筆者の立場からすれば、「投資でNISAを使わない手はない」と言い切れます。

投資に少しでも興味がある方は、NISA口座を開設し、少額から始めてみてください。