最近、自分の事業が順調なんだ

いまは個人事業主としてやっているけど、法人にしたほうがよいのかな?

法人化するメリットとデメリットが知りたい

個人事業主としての事業が軌道に乗ったタイミングで、税理士や経営者仲間から法人化を勧められた方もいらっしゃるのではないでしょうか?

実際、事業規模の大きい企業の多くは法人格を得ています。

そのような背景から想像するに、法人化には何かしらのメリットがあるのは間違いなさそうです。

そこで本記事では、個人事業主が法人化するメリットとデメリットを解説します。

本記事でわかること

- 個人事業主と法人の違い

- 個人事業主が法人化するメリット

- 個人事業主が法人化するデメリット

- 個人事業主が法人化する適切なタイミング

業績が伸びている個人事業主や、事業の拡大を検討している方は、ぜひご参照ください。

もくじ

個人事業主と法人の違い

まずは、個人事業主と法人の違いを明確にしておきましょう。

個人事業主は、法人を設立せず個人で事業を営んでいる人の総称です。

一方法人は、法人設立手続きを行うことで、法律上の人格を認められた組織を指します。

法人をざっくり説明すると、人間と同じように物を買ったり契約したりする権利を与えられた組織(団体)といえます

個人事業主と法人の具体的な違いを表にまとめましたので、そちらもご覧ください。

| 項目 | 個人事業主 | 法人 |

|---|---|---|

| 1.開業手続き | 税務署に開業届を提出する | 法務局で法人登記する |

| 2.事業開始に要する費用 | 0円~ | 合同会社:約10万円~ 株式会社:約25万円~ |

| 3.事業の廃止 | 税務署に廃業届を提出する | 法務局や税務署で解散登記などの手続きをする |

| 4.課される税金 | 所得税 個人住民税 個人事業税 消費税 | 法人税 法人住民税 法人事業税 消費税 |

| 5.社会保険の加入義務 | 任意(要件あり) | あり |

| 6.経費の範囲 | 制限が多い | 個人事業主より範囲が広い |

| 7.社会的信用 | 低い(業績による) | 高い |

| 8.責任範囲 | 無限責任 | 有限責任 |

| 9.赤字の繰り越し | 3年(青色申告の場合) | 10年 |

個人事業主と法人、一概に「どちらがよい」と言い切れるものではありません。

双方にメリット・デメリットがありますので、業績や将来のビジョン、働き方に合わせて選ぶことが肝心です。

個人事業主が法人化するメリット

個人事業主が法人化することで得られるメリットとして、以下が挙げられます。

個人事業主が法人化するメリット

- 税負担が軽くなる

- 社会保険に加入できる

- 社会的信用を得やすくなる

- 決算期を変更できる

- 赤字を繰り越せる

それぞれ、詳しく見ていきましょう。

メリット①税負担が軽くなる

個人事業主と法人を比較した際、法人のほうが税制が有利になるケースがあります。

その最たる例が、所得税と法人税の税率です。

| 個人事業主 | 法人(資本金1億円以下) | |

|---|---|---|

| 課される税金 | 所得税 | 法人税 |

| 税率 | 5%~45%(超過累進税率) | 年800万円以下の部分/15% 年800万円超の部分/23.2% |

所得税に課される税率(超過累進税率)は、下の画像をご参照ください

個人事業主の場合、所得金額に応じて税率が高くなる超過累進税率が採用されており、年収4,000万円を超えると45%もの税率がかかります。

これに対し法人税は、800万円以下の部分は15%、最高税率に達したとしても23.2%なので、所得金額によっては法人化したほうが税負担が軽くなります。

また、法人であれば自身の給料(役員報酬)や退職金を損金算入できるので、さらなる節税も可能です。(役員報酬・退職金を損金算入するには要件があります。)

メリット②社会保険に加入できる

法人は社会保険への加入が義務付けられており、これが有利に働くケースがあります。

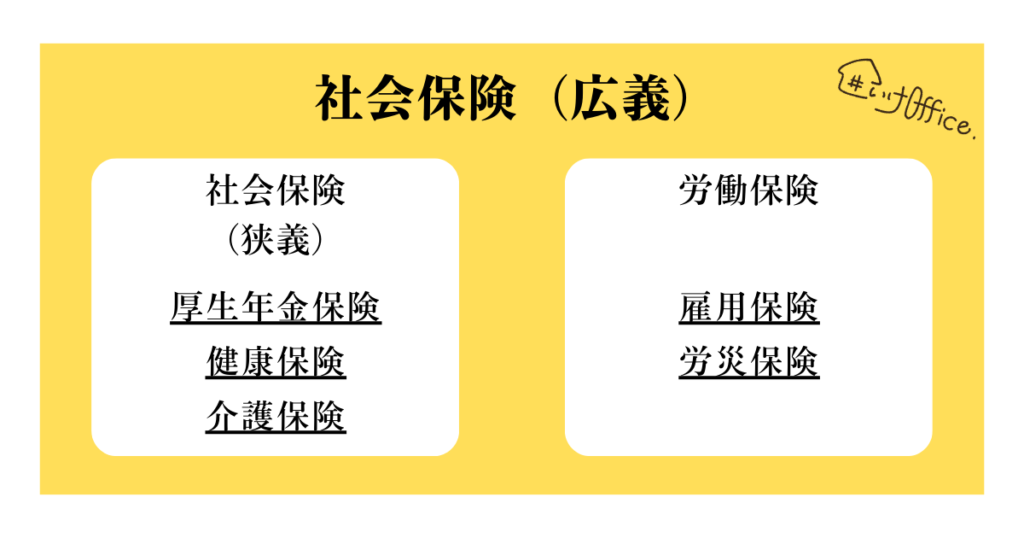

社会保険は、病気・ケガ・老後の生活・失業など、個人では対処が難しいリスクを社会全体で支え合うことを目的とした国の保険制度です。

広義的には、健康保険・厚生年金保険・介護保険・雇用保険・労災保険の5つの保険制度を指します。

一般的に個人事業主は、国民健康保険と国民年金に加入することになっており、法人が加入する社会保険とは保障内容や保険料が異なります。

社会保険に加入するメリットは、以下の通りです。

社会保険のメリット

- 保障が手厚くなる(年金受給額の増加、失業給付、育児休業給付など)

- 福利厚生が充実する(企業年金、退職金制度、傷病手当金の給付など)

- 家族・親族を扶養に入れられる(要件あり)

事業者が病気やケガによって休業した際、傷病手当金を受け取れるのは社会保険の強みの一つです。

保障が手厚くなれば、そのぶん安心して暮らせるようになるでしょう。

しかし社会保険に加入すると、保険料の負担が増えるのが一般的です。

従業員を雇用している場合、会社は従業員の保険料の半分を負担しなければならず、自身の役員報酬を増やせば月々の保険料も高くなってしまいます。

法人化した結果、個人事業主のときより保険料が倍近くになるケースもあるんです……

そのため、役員報酬を少なくしたり家族を扶養に入れたりと、保険料を抑える工夫が必要になります。

なお、一人社長ならマイクロ法人の仕組みを使って、保険料をぐんっと抑えることも可能です。

下記の記事で詳しく解説しておりますので、気になる方はそちらもご覧ください。

メリット③社会的信用を得やすくなる

社会的信用を得たいのであれば、個人事業主より法人のほうが有利に働きます。

法人は、会社を設立する際に法務局で設立登記をしなければなりません。

ここで登記された会社の情報(本店所在地、事業の目的、役員の氏名など)は世間に公開されるものであり、会社がきちんと存在している証明になります。

税務署に開業届を提出すれば始められる個人事業主と比較すると、公的に存在を認められ、かつ情報が開示されている法人のほうが信用を得やすいのは明らかです。

社会的信用を得られれば、銀行から融資を受けやすくなったり、取引が円滑に進んだりと事業を進めやすくなります。

個人事業主との取引を制限している企業もあるため、事業拡大を目指している経営者にとって見逃せないメリットといえます。

メリット④決算期を変更できる

個人事業主の決算期は1月1日〜12月31日と決まっていますが、法人化すれば決算期を任意で決められます。

つまり、12月に繁忙期を迎える事業者であれば、閑散期の3月に設定するといった調整ができるのです。

なお、学校年度や官公庁の会計年度との兼ね合いから、3月決算としている会社が多い傾向にあります。

新しい税制が4月1日に施行されるので、税務処理の整合性を保ちやすいのも理由の一つです。

ちなみに決算申告を税理士に依頼している場合、税理士の繁忙期である3月・6月・9月・12月をあえて外すのも一案です

メリット⑤赤字を繰り越せる

個人事業主と比べて、欠損金の繰越期間が長いのも法人の強みです。

欠損金とは、要するに赤字のことです。

事業年度の所得を計算した際、損金が益金を上回ると発生します。

この欠損金は繰越控除が認められており、所定の期間に生じた課税所得(黒字)との相殺が可能です。

欠損金と将来の課税所得とを相殺させて、所得税・法人税の負担を抑える仕組みです

個人事業主が繰越控除できる期間は、3年間です。

その点、法人なら最長10年まで認められています。

繰越期間が長ければ、計上してしまった欠損金を無駄なく活用し、会社の税負担を抑えられるわけです。

個人事業主が法人化するデメリット

事業を法人化するにあたって、以下のようなデメリットも生じます。

個人事業主が法人化するデメリット

- 費用がかかる

- 赤字でも税金がかかる

- 事務作業が煩雑化する

これらも理解したうえで、法人化すべきか検討しましょう。

デメリット①費用がかかる

個人事業主が法人化するにあたって、定款認定や登記のための費用がかかります。

初期費用は、株式会社であれば少なくとも25万円程度かかると見積もっておきましょう。

法人化の手続きにかかる費用の内訳は、以下の通りです。

| 費用の項目 | 費用相場 |

|---|---|

| 登録免許税 | 15万円~ |

| 定款認定手数料 | 3万円~5万円 |

| 定款の謄本手数料 | 250円/枚 |

| 定款の収入印紙代 | 4万円(電子定款の場合は不要) |

| 資本金 | 1円~ |

| 合計 | 約25万円 |

また上記にくわえて、資本金や会社印鑑の作成費用、諸々の手続きを税理士や司法書士に委託する場合はその料金もかかります。

「資本金1円あれば株式会社を設立できる」ともいわれますが、それはあくまで資本金の話です

法人化するには、あらかじめこれらの費用を用意しなければなりません

デメリット②赤字でも税金がかかる

個人事業主が決算で赤字になると課税所得が0円になるため、所得税と住民税はかかりません。

ところが法人化すると、たとえ赤字だったとしても法人住民税の納付義務が発生します。

法人住民税は、法人割と均等割の2つの要素で構成されており、これらの合計金額が納付すべき税額となります。

法人割は、決算が赤字であれば課税されません。

しかし均等割は、所得に関係なく決められた額を納付する必要があります。

総務省のホームページでは、課税額が以下の表でまとめられています。

引用元:総務省 法人住民税

会社の規模にかかわらず、法人化すると少なくとも毎年7万円の均等割の納税義務が発生すると認識しておきましょう。

デメリット③事務作業が煩雑化する

法人化すると、個人事業主と比べて、税務や事務処理が煩雑になります。

納税に関する申告書の作成や、社会保険の手続きなどがその要因です。

これらの業務を自力でやるとなると、かなりの業務負担がかかります。

自分の力だけで無理にこなそうとしたために本業に支障をきたしてしまう、といった事態は避けるべきでしょう。

法人化するにあたって、税理士への業務委託や経理担当者の雇用は、視野に入れておくべき選択肢です

個人事業主が法人化する適切なタイミング

個人事業主が法人化するベストなタイミングは、いつなのでしょうか。

一般的に、以下のタイミングが目安といわれています。

法人化に適したタイミング

- 所得が800万円を超えたとき

- 年間売上が1,000万円を超えたとき

- 事業を拡大したいとき

先ほども触れましたが、所得税と法人税を比較すると、800万円を境に所得税の税率が上回るため、それ以上の利益を出せるなら法人化したほうが税制的に有利になります。

また、個人事業主の年間売上が1,000万円を超えたタイミングで法人化し、消費税の納税義務を回避するのも一案です。

年間売上が1,000万円を超えると、個人事業主は翌々年から消費税の課税事業者となり、納税義務が発生します。

しかし法人化すると年収の扱いがリセットされ、2年間消費税の納付が免除されるのです。

時限的な節税方法ではありますが、有効な手段です

最後に、事業拡大のために資金の調達が必要になったときは、法人化の絶好のタイミングといえます。

個人事業主は、法人と比べて社会的信用を低く見積もられがちです。

そのため出資や融資を受けようにも、審査に通れないケースも珍しくありません。

一方、法人であれば社会的信用を得やすく、審査を有利に運べる可能性が高まります。

まとめ

今回は、個人事業主が法人化するメリット・デメリットを解説しました。

今回の記事の内容

- 個人事業主と法人の違い

- 個人事業主が法人化するメリット

- 個人事業主が法人化するデメリット

- 法人化に適したタイミング

課税所得が800万円を超えた、あるいは事業を拡大したいと考える個人事業主にとって、法人化は多くの恩恵を受けられる選択肢になり得ます。

当然デメリットもありますが、事業の将来を見据え、個人事業主と法人のどちらにすべきかご検討ください。